Na giełdach towarowych transakcje zawiera wielu uczestników rynku. Są wśród nich producenci rolni, przetwórcy, handlowcy (eksporterzy i importerzy) oraz inwestorzy finansowi. Spośród wymienionych grup największy wpływ na notowania mają, dysponujący olbrzymimi środkami, inwestorzy finansowi (spekulanci).

Spekulanci kupują kontrakty na towary (w tym rolne) by odsprzedać je drożej lub sprzedają z nadzieją, że odkupią je w przyszłości taniej. Masowa sprzedaż spekulacyjna napędza spadki, a kupno wzrosty notowań giełdowych.

Pozostali uczestnicy rynku starają się wykorzystać atrakcyjne dla nich poziomy cen i zabezpieczyć przyszłą sprzedaż (np. rolnik) lub przyszłe kupno (np. młynarz) towaru (np. pszenicy).

Najwięksi spekulanci zwiększyli swoje „zakłady” na spadek cen kukurydzy i soi

Według danych Commodity Futures Trading Commission (CFTC) w tygodniu kończącym się 23 stycznia menedżerowie finansowi zwiększyli w Chicago swoje krótkie pozycje netto (przewaga sprzedanych kontraktów nad kupionymi) na kukurydzę i soję. W tym samym czasie spekulanci odkupili część kontraktów na amerykańską pszenicę.

Z raportu CFTC wynika, że w analizowanym tygodniu inwestorzy ci zajmowali krótką pozycję netto (obstawiali dalszy spadek cen) wielkości 275 467 kontraktów terminowych na kukurydzę. Oznacza to wzrost w porównaniu z 271 650 kontraktami tydzień wcześniej i największą pozycję krótką dla kukurydzy od czerwca 2020 r.

Chicago: Notowania kukurydzy (usd/100 buszli) na tle zmian pozycji netto kapitału spekulacyjnego (dolny wykres):

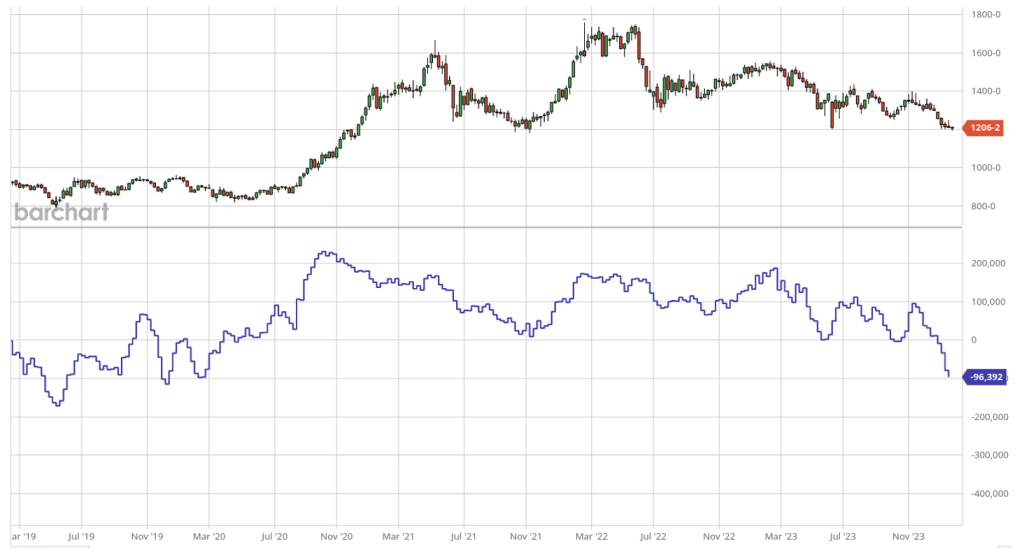

Jednocześnie CFTC poinformowała, że najwięksi spekulanci zajmowali krótką pozycję netto na soję o wielkości 96 392 kontraktów terminowych, w porównaniu z 78 827 tydzień wcześniej. To największa taka pozycja dla soi od lutego 2020 roku.

Chicago: Notowania soi (usd/100 buszli) na tle zmian pozycji netto kapitału spekulacyjnego (dolny wykres):

Inwestorzy finansowi zmniejszyli „zakłady” na spadek cen pszenicy

W przypadku pszenicy fundusze hedgingowe i inne duże firmy inwestycyjne zajmowały pozycję krótką netto: 36 821 natwardą czerwoną pszenicę ozimą (HRW). Oznacza to spadek (odkupienie) w porównaniu z 38 122 kontraktami tydzień wcześniej.

Ci sami inwestorzy ograniczyli również pozycję krótką netto (zarabia na spadku cen) w miękkiej czerwonej pszenicy ozimej (SRW) do 70 345 kontraktów futures, w porównaniu z 76 863 tydzień wcześniej.

Chicago: Notowania pszenicy SRW (usd/100 buszli) na tle zmian pozycji netto kapitału spekulacyjnego (dolny wykres):

Źródło: CFTC, barchart.com